Gdje su ljudi u Evropi finansijski najpismeniji?

Ilustracija

Samo 34% odraslih u Evropi ima minimalni nivo finansijske pismenosti, pokazao je novi izvještaj Organizacije za ekonomsku saradnju i razvoj (OECD).

To znači da većina pojedinaca, barem u 39 proučavanih zemalja Evrope, ne može efikasno upravljati svojim novcem, vještinom koja je neophodna za dobrobit pojedinca ali i društva generalno.

U svom izvještaju, OECD takođe naglašava ranjivost onih kojima nedostaje osnovno finansijsko znanje, posebno u vrijeme kada skokovi cijena dodatno opterećuju novčanike.

“Visoka inflacija i rastuće kamatne stope naglasile su važnost opremanja ljudi finansijskim znanjem i vještinama da se nose sa teškim finansijskim okolnostima,” rekla je Chiara Monticone, viši politički analitičar u OECD-u.

Ona je za Euronews Business kazala da rezultati istraživanja pokazuju da, iako većina odraslih razumije osnovne finansijske koncepte, “cjelokupno finansijsko znanje i vještine mogu se značajno poboljšati, uključujući i kada se radi o digitalnim finansijskim uslugama.”

Ko je na vrhu liste lidera u Evropi?

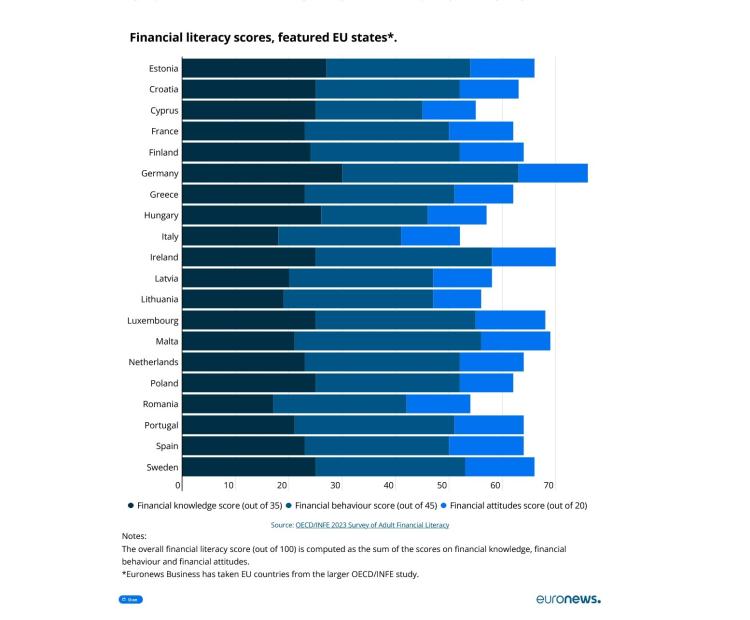

OECD je dao ocjenu finansijske pismenosti za svaku od 39 proučavanih zemalja, a rezultati za različite zemlje članice EU prikazani su u nastavku.

Kada se posmatraju prosječni rezultati među populacijama, samo su Irska i Njemačka dostigle minimalni prag finansijske pismenosti od 70 od 100 bodova. Njemačka je takođe došla na prvo mjesto u široj studiji OECD-a.

Osim razmatranja međunarodnih dispariteta, u izvještaju su uočene varijacije između različitih grupa stanovništva na nacionalnom nivou.

Pojedinci koji imaju viši nivo formalnog obrazovanja obično bolje upravljaju svojim novcem, kao i oni sa višim primanjima i zaposleni.

Ostali faktori koji doprinose uključuju pol i godine.

U zemljama koje je proučavao OECD, ljudi između 30 i 59 godina uglavnom imaju viši nivo finansijske pismenosti od onih u grupi od 18 do 29 godina.

U prosjeku, muškarci imaju neznatno veći rezultat od žena.

Poznavanje osnovnih koncepata

Što se tiče ključnih finansijskih principa, OECD kaže da 84% odraslih razumije definiciju inflacije, ali samo 63% može primijeniti ideju o “vremenskoj vrijednosti novca” na sopstvenu ušteđevinu.

Pojašnjenja radi, vremenska vrijednost novca je ideja da suma novca vrijedi više u sadašnjem trenutku nego u budućnosti. Na primjer, ako vam je ponuđeno 1.000 €, a imali ste opciju da ih uzmete sada ili kasnije, pametna opcija bi bila da uzmete novac sada.

Zašto? Jedan razlog je inflacija, a drugi potencijal zarade.

Uzimajući novac unaprijed, umjesto da čekate 10 godina, dali ste sebi priliku da investirate i zaradite više novca, što znači da možete povećati taj originalni paušalni iznos.

Još jedan koncept koji je zbunio ispitanike OECD-a je složena kamata, koju samo 42% odraslih razumije. Jednostavno rečeno, ovaj termin se odnosi na zaradu ‘kamate na kamatu’. Reinvestiranjem novca koji zaradite na svojim ulaganjima, možete akumulirati još veći iznos kroz plaćanje kamata.

Otpornost na prevare i digitalne vještine

Kada je u pitanju finansijska ranjivost, 15% ispitanih kaže da su bili žrtva barem jedne vrste novčane prevare.

OECD je utvrdio negativnu korelaciju između finansijskog znanja i rizika, budući da oko dvije od tri osobe koje su se pogriješile zbog prevare ne dostižu ciljni rezultat finansijske pismenosti.

Ostati oprezan na prevare takođe je povezan s digitalnom kompetencijom, budući da brojni kriminalci sada koriste internet kanale za ciljanje pojedinaca.

Što se tiče procjene digitalne finansijske pismenosti OECD-a, to ne sluti na dobro: U prosjeku, samo 29% ispitanih odraslih osoba doseglo je ciljni nivo za digitalne vještine, iako se ovi rezultati povećavaju u skladu sa obrazovanjem i nivoima prihoda.

S obzirom na pritiske na kućne budžete u sadašnjem kontekstu, OECD se zalaže za veće finansijsko obrazovanje kako bi se poboljšala otpornost.

U prosjeku, grupa izvještava da bi samo 59% odraslih osoba koje su studirale trenutno bilo u mogućnosti da plati neki veći trošak, ekvivalentan jednomjesečnom prihodu, bez traženja vanjske podrške.

To može značiti uzimanje kredita od banke, porodice ili prijatelja.

Kako bi se uhvatila u koštac s ovim problemom, OECD tvrdi da se obrazovanje mora fokusirati na nova, digitalna sredstva upravljanja novcem, a takođe mora biti dostupno onima s najnižim nivoima vještina, prenosi Investitor.me.